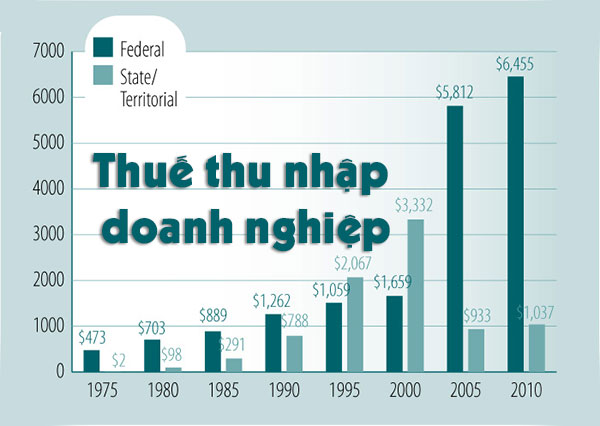

Thuế thu nhập doanh nghiệp(TNDN) là một trong những nguồn thu quan trọng của ngân sách Nhà nước. Vậy Cách tính thuế thu nhập doanh nghiệp như thế nào? Thu nhập nào được miễn thuế?

- Kỳ tính thuế thu nhập doanh nghiệp

Kỳ tính thuế TNDN được xác định dựa trên năm dương lịch hoặc năm tài chính:

– Năm dương lịch được bắt đầu từ ngày 01/01 đến 31/12 của năm đó;

– Năm tài chính là năm có khoảng thời gian tương đương 12 tháng và bắt đầu từ ngày 01 đầu quý của năm đó.

Đối với doanh nghiệp mới thành lập có kỳ tính thuế năm đầu tiên và doanh nghiệp có kỳ tính thuế năm cuối cùng khi chuyển đổi loại hình, hình thức sở hữu, hoặc sáp nhập, chia, tách, hợp nhất, phá sản, giải thể có thời gian ngắn hơn 3 tháng thì được cộng với kỳ tính thuế năm tiếp theo để hình thành một kỳ tính thuế TNDN. Kỳ tính thuế TNDN năm đầu tiên hoặc cuối cùng không vượt quá 15 tháng.

* Kỳ tính thuế TNDN đối với doanh nghiệp nước ngoài

Kỳ tính thuế TNDN theo từng lần phát sinh áp dụng đối với doanh nghiệp nước ngoài có cơ sở thường trú tại Việt Nam khi có thu nhập chịu thuế phát sinh tại Việt Nam mà khoản này không liên quan đến hoạt động thường xuyên của doanh nghiệp.

* Thời hạn nộp thuế thu nhập doanh nghiệp

– Thời hạn nộp tờ khai quyết toán thuế TNDN: Chậm nhất là ngày cuối cùng của tháng thứ 3 trong năm dương lịch kể từ ngày kết thúc năm dương lịch hoặc năm tài chính. Trường hợp thời hạn nộp hồ sơ khai thuế, thời hạn nộp tiền thuế trùng với ngày nghỉ theo quy định thì thời hạn nộp hồ sơ khai thuế, thời hạn nộp tiền thuế sẽ được tính dời vào ngày làm việc tiếp theo;

– Thời hạn nộp tiền thuế TNDN cũng là thời hạn nộp hồ sơ khai thuế, riêng thời hạn nộp tiền thuế TNDN tạm tính thì doanh nghiệp phải nộp đủ 75% số thuế phát sinh phải nộp (hạn nộp cùng hạn với báo cáo thuế quý 3 trong năm).

- Cách tính thuế thu nhập doanh nghiệp

Căn cứ theo quy định tại Điều 11, Văn bản hợp nhất (số 14/VBHN-VPQH) Luật Thuế TNDN ban hành ngày 15/7/2020 quy định cách tính thuế TNDN như sau:

“Số thuế thu nhập doanh nghiệp phải nộp trong kỳ tính thuế được tính bằng thu nhập tính thuế nhân với thuế suất; trường hợp doanh nghiệp đã nộp thuế thu nhập ở ngoài Việt Nam thì được trừ số thuế thu nhập đã nộp nhưng tối đa không quá số thuế thu nhập doanh nghiệp phải nộp theo quy định của Luật này”.

Cách tính thuế TNDN là: Thuế TNDN = Thu nhập tính thuế trong kỳ x Thuế suất.

2.1 Cách xác định thu nhập tính thuế

Thu nhập tính thuế trong kỳ là tổng thu nhập từ hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ và thu nhập khác trong kỳ tính thuế sau khi đã trừ đi các khoản chi được trừ và không được trừ khi xác định thu nhập tính thuế theo quy định của Luật Thuế TNDN và các văn bản hướng dẫn thi hành.

Căn cứ theo Điều 7, Văn bản hợp nhất (số 14/VBHN-VPQH) Luật Thuế thu nhập doanh nghiệp. Thu nhập tính thuế được xác định như sau:

- Thu nhập tính thuế trong kỳ tính thuế được xác định bằng thu nhập chịu thuế trừ thu nhập được miễn thuế và các khoản lỗ được kết chuyển từ các năm trước.

- Thu nhập chịu thuế bằng doanh thu trừ các khoản chi được trừ của hoạt động sản xuất, kinh doanh cộng thu nhập khác, kể cả thu nhập nhận được ở ngoài Việt Nam.

Công thức tính thu nhập tính thuế như sau:

Thu nhập tính thuế = (Doanh thu + các khoản thu nhập khác) – (Chi phí sản xuất, kinh doanh + thu nhập được miễn thuế + các khoản lỗ được kết chuyển từ năm trước)

Lưu ý: Thu nhập từ hoạt động chuyển nhượng bất động sản, chuyển nhượng dự án đầu tư, chuyển nhượng quyền tham gia dự án đầu tư, chuyển nhượng quyền thăm dò, khai thác, chế biến khoáng sản phải xác định riêng để kê khai nộp thuế.

Thu nhập từ chuyển nhượng dự án đầu tư (trừ dự án thăm dò, khai thác khoáng sản), thu nhập từ chuyển nhượng quyền tham gia dự án đầu tư (trừ chuyển nhượng quyền tham gia dự án thăm dò, khai thác khoáng sản), thu nhập từ chuyển nhượng bất động sản nếu lỗ thì số lỗ này được bù trừ với lãi của hoạt động sản xuất, kinh doanh trong kỳ tính thuế. Chính phủ quy định chi tiết và hướng dẫn thi hành Điều này.

2.2 Cách xác định thuế suất thuế TNDN

Thuế suất là tỷ lệ phần trăm được áp dụng cho thu nhập tính thuế để xác định số tiền phải nộp. Hiện nay, theo Luật Thuế TNDN, thuế suất chung đang là 20%.

Tuy nhiên, có một số trường hợp được áp dụng thuế suất ưu đãi như: 10% đối với các doanh nghiệp có quy mô nhỏ và vừa, 17% đối với các doanh nghiệp hoạt động trong các ngành kinh tế có lợi ích đặc biệt, 10% đối với các doanh nghiệp hoạt động trong các khu kinh tế, khu công nghiệp, khu chế xuất, khu công nghệ cao, khu phát triển đô thị mới….

Căn cứ theo Điều 10, Văn bản hợp nhất (số 14/VBHN-VPQH) Luật Thuế thu nhập doanh nghiệp thuế suất thuế TNDN được xác định như sau:

Thuế suất thuế thu nhập doanh nghiệp năm 2023 là 20%. Trường hợp thuế suất thuế TNDN đối với hoạt động tìm kiếm, thăm dò, khai thác dầu, khí và tài nguyên quý hiếm khác tại Việt Nam từ 32% đến 50% phù hợp với từng dự án, từng cơ sở kinh doanh.

Lưu ý các trường hợp được ưu đãi về thuế suất (Quy định tại Điều 13), ưu đãi về thời gian miễn thuế giảm thuế (quy định tại Điều 14), các trường hợp giảm thuế khác (quy định tại Điều 15) theo Văn bản hợp nhất (số 14/VBHN-VPQH) Luật Thuế thu nhập doanh nghiệp.

- Thu nhập được miễn thuế

Ngoài thu nhập chịu thuế TNDN, kế toán doanh nghiệp cũng cần lưu ý những quy định về khoản thu nhập được miễn thuế TNDN dưới đây:

Điều 4 Luật Thuế thu nhập doanh nghiệp 2008, khoản 3 Điều 1 Luật Thuế thu nhập doanh nghiệp sửa đổi 2013, khoản 2 Điều 1 Luật sửa đổi các Luật về thuế 2014 quy định chi tiết các khoản thu nhập của doanh nghiệp được miễn thuế gồm:

(1) Thu nhập từ lĩnh vực nông nghiệp, thủy sản và diêm nghiệp:

– Thu nhập của hợp tác xã từ hoạt động trồng trọt, chăn nuôi, nuôi trồng, chế biến nông sản, thủy sản, sản xuất muối;

– Thu nhập của hợp tác xã hoạt động trong lĩnh vực nông nghiệp, lâm nghiệp, ngư nghiệp, diêm nghiệp trong điều kiện kinh tế – xã hội khó khăn & đặc biệt khó khăn;

– Thu nhập của doanh nghiệp từ hoạt động trồng trọt, chăn nuôi, nuôi trồng, chế biến nông sản, thủy sản với điều kiện kinh tế – xã hội đặc biệt khó khăn;

– Thu nhập từ hoạt động đánh bắt hải sản;

(2) Thu nhập từ việc thực hiện dịch vụ kỹ thuật trực tiếp phục vụ nông nghiệp theo quy định;

(3) Thu nhập từ việc thực hiện hợp đồng nghiên cứu khoa học và phát triển công nghệ, sản phẩm đang trong thời kỳ sản xuất thử nghiệm, sản phẩm làm ra từ công nghệ mới lần đầu áp dụng tại Việt Nam;

(4) Thu nhập từ hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ của doanh nghiệp đáp ứng cùng lúc 3 điều kiện như sau:

– Có từ trên 30% số lao động bình quân trong năm thuộc diện người khuyết tật, người sau cai nghiện, người nhiễm HIV/AIDS;

– Trong năm có số lao động trung bình từ trên 20 người;

– Không kể doanh nghiệp đang hoạt động trong các lĩnh vực: tài chính, bất động sản…

(5) Thu nhập có từ hoạt động dạy nghề dành cho đối tượng dân tộc thiểu số, người khuyết tật, trẻ em có hoàn cảnh đặc biệt khó khăn/đối tượng có tệ nạn xã hội;

(6) Thu nhập phát sinh từ hoạt động góp vốn, liên doanh, liên kết với doanh nghiệp trong nước, sau khi đã nộp thuế TNDN;

(7) Khoản tài trợ thu được sử dụng cho mục đích giáo dục, nghiên cứu khoa học, văn hoá, nghệ thuật, từ thiện, hoạt động nhân đạo, xã hội khác tại Việt Nam;

(8) Thu nhập từ chuyển nhượng chứng chỉ giảm phát thải (CERs) của doanh nghiệp được cấp chứng chỉ giảm phát thải… ;

- Vai trò của thuế thu nhập doanh nghiệp

Thuế thu nhập doanh nghiệp có vai trò rất lớn trong nền kinh tế xã hội của đất nước. Có thể kể tới những vai trò như sau:

– Tăng ngân sách nhà nước để duy trì các hoạt động chính trị, xã hội

– Đảm bảo sự công bằng xã hội, giảm khoảng cách giàu nghèo nhờ cách tính lũy tiến.

– Là công cụ giúp nhà nước tái tạo nguồn vốn trong nền kinh tế, điều tiết các hoạt động kinh tế – xã hội

– Thúc đẩy phát triển kinh tế, sản xuất kinh doanh đồng bộ và phù hợp với định hướng quốc gia

Trên đây là nội dung cách tính thuế thu nhập doanh nghiệp đối với các Công ty có phát sinh doanh thu phải chịu thuế. Hãy liên hệ Luật Blue để được giải đáp các vấn đề liên quan đến doanh nghiệp.